Можни сценарија за понатамошен развој на настаните

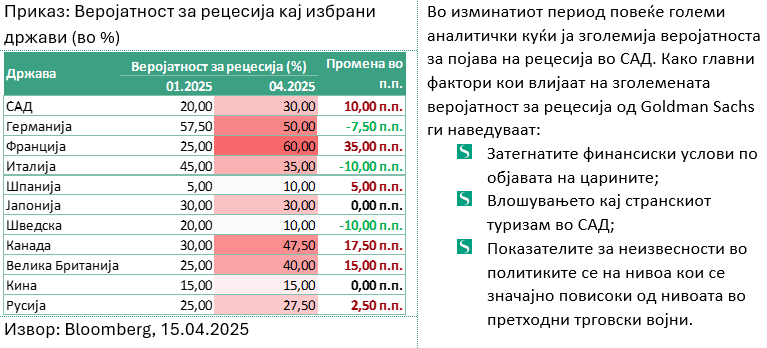

И покрај објавата за паузирање на стапувањето на сила на објавените царини, сепак останувањето на сила на царините кон Кина, како и останатите универзални 10% трговски давачки ја подигнуваат ефективната царинска стапка на САД. Дури и со паузата и зголемените изгледи за побалансиран пристап од страна на американската администрација, ваквите зголемувања претставуваат силна дисрупција на глобалните трговски текови. Изложеноста на големите мултинационални компании кон САД се разликува во различни региони и е најголема помеѓу европските компании, додека очекувана е компресија на оперативните маргини кај компаниите погодени од новите царински давачки.

Многу американски компании кои со затегнувањето на американско – кинеските односи ги диверзифицираа своите синџири на снабдување истовремено префрлувајќи дел од своите производства надвор од Кина, сега одново се соочени со предизвици поради високите царини наметнати кон поголем број други земји, како Виетнам, Тајван или Индија. За голем дел од нив повторно враќање на производството во САД би било речиси невозможно, имајќи ги предвид пред се високите трошоци за труд.

Во понатамошниот развој на настаните Трамп објави дека администрацијата ги разгледува полупроводниците и целиот синџир на снабдување кај електрониката. Министерот за трговија Хауард Лутник ја сподели намерата на Трамп за воведување „конкретно насочени тарифи“ за паметни телефони, компјутери и други електронски производи за околу месец или два, заедно со секторски царини кои би ги вклучувале полупроводниците и фармацевтските производи.

Ударот од трговските политики и зголемените царини би бил широк и слоевит и мултинационалните компании не се единствени кои би биле погодени од зголемените царини. Цените на производите би растеле, повредувајќи ја куповната моќ на потрошувачите и намалувајќи го нивниот реален доход.

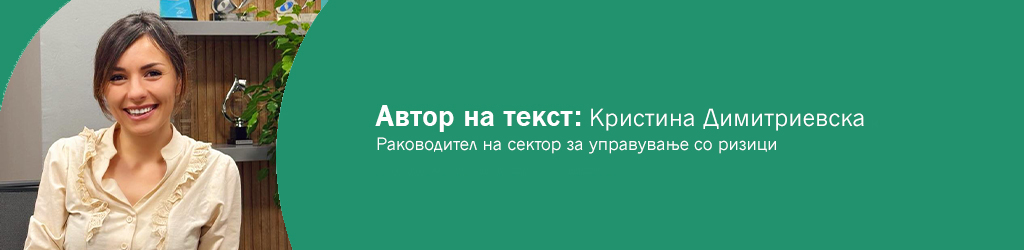

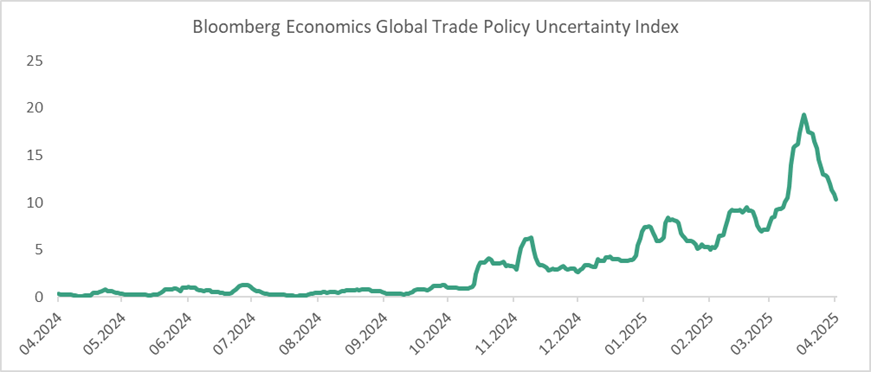

Високата неизвесност и непредвидливост резултира со намалена доверба кај учесниците на пазарите на капитал. Намален број на иницијални јавни понуди, одложување на капитални проекти, воздржување од споделување на изгледи и очекувања во наредниот период, односно пристапот да не се дејствува додека не се зголеми извесноста кај политиките го заземаат се поголем број компании, обидувајќи се претпазливо да менаџираат со новонастанатата ситуација. Ваквиот развој на настаните несомнено води кон забавување на економската активност.

Иако насоката на политиката на американската администрација е јасна, сепак, придобивките за американската економија од истата остануваат заматени. Дел од експертската јавност е скептична за придонесот кој овие царини би го имале во намалувањето на дефицитите, потенцирајќи дека трговските биланси се водени од економски параметри, понуда и побарувачка за добра. Се погласни се ставовите дека трговската војна ќе направи фундаментална штета на економиите: потенцијално повисока инфлација, поголеми премии за рочност, зголемена нестабилност на валутите, промени во глобалните капитални текови.

Откако американските царини кон Кина се искачија на 145%, Кина возврати со царини кон американските производи во висина од 84%. Овие царини се толку високи што би биле неизбежен и силен удар за меѓусебната трговија на светските велесили. Иако на западот постоеше незадоволство за нефер трговските практики на Кина, сепак мнозина сметаат дека ваквиот радикален пристап може да направи непоправлива штета за глобалната економија. Според некои аналитички проценки[1] доколку царините кон Кина останат повисоки од 60%, тие може да го сведат кинескиот извоз во САД на минорни нивоа.

Кина во меѓувреме го суспендираше извозот на широк спектар на критични ретки минерали и суровини, што може значително да ги погоди синџирите на снабдување на голем број компании, особено во автомобилската индустрија, авиоиндустријата, индустријата за полупроводници и воената индустрија. Дополнително, кинеските власти подготвуваат регулатива која може целосно да ги исклучи некои американски компании од пристапот до критичните метали.

Сценариото во кое Кина продава голем дел од американските државни обврзници кои ги поседува не е во нејзин интерес и тековно е малку веројатно. Ова би направило притисок на продажната страна и би придонело за раст на приносите, коригирајќи ги вреднувањата на обврзниците кои остануваат дел од кинеското портфолио. Сепак Кина има широк спектар на можности за да ја одбрани домашната економија од овој трговски удар. Просторот за дополнителен фискален стимул, имајќи ги предвид буџетските дефицити е многу повеќе ограничен во САД отколку во Кина и според некои проценки Кина може да објави фискален стимул во вредност од 2-3 трилиони долари. Исто така, очекувана е понатамошна девалуација на јуанот, која ќе ја подобри позицијата на кинеските извозници на останатите пазари во светот.

Европската Унија сподели подготвеност да започне преговори со американската администрација во однос на трговската размена. Истовремено, најави и постепено воведување на контрамерки и дополнителни царини за одредени американски производи кои би биле погодени од нови царини веќе од средината на април. Претседателката на Европската Комисија сподели предлог за “zero-for-zero” царини на сите индустриски добра помеѓу САД и ЕУ. Сепак, претседателот Трамп ги оцени европските предлози како „недоволни“.

Јапонскиот пазар имаше благо нагорно движење откако јапонскиот премиер имаше телефонски разговор со Трамп, по што Јапонија најави понуда на пакет кој би ги задоволил барањата на САД. Овој пакет би вклучувал не само трговски практики, туку и трошења за одбрана како и потенцијални директни инвестиции во САД. Тајван исто така понуди намалување на царините до ефективна нула во одредени сегменти како и проширување на инвестициите во САД поставувајќи основ за понатамошни преговори. Од друга страна, главниот советник на Трамп за трговија, Наваро, ги отфрли предлозите за олеснување на трговската размена дадени од страна на Виетнам, истакнувајќи дека малите азиски економии како Виетнам се однесуваат како колонии на кинески производители.

Трговската војна која одново ја актуелизираше американската администрација е чекор напред кон структурни промени кои ги обликуваат глобалните пазари на капитал на долг рок. Остануваат отворени многу прашања, како ефектите од овие политики (откако еднаш ќе бидат имплементирани) врз американскиот јавен долг и колку навистина ќе помогнат за негово намалување. Исто така, дали можеби ова ќе го забрза веќе започнатиот тренд на дедоларизација и како земјите во развој ќе се позиционираат за да ги намалат своите ризици во иднина. Притоа, се ова се одвива во едно комплексно геополитичко окружување, каде дополнително затегнување на геополитичките односи, особено со Русија може за многу кратко време да ја зголеми ранливоста на европската економија. Дополнително, треба да се следи и пазарот на суровини и чекорите кои земјите ќе ги преземат за обезбедување независност во снабдувањето со суровини потребни за нивните клучни стратешки индустрии.

Инвестициски импликации

И покрај паузирањето на поголемиот дел од дополнителните царини, сепак политиките на американската администрација се очекува да имаат негативно влијание врз глобалниот економски раст и да ги повредат профитите на компаниите. Пазарната нестабилност би продолжила и понатаму, рефлектирајќи ја зголемената неизвесност во политиките. Во ваква ситуација препорачливо е умерено намалување на ризичноста на портфолијата, како и зголемена алокација на save haven инструменти како злато. Американскиот долар во вакви околности се очекува да продолжи да паѓа, додека зголемената понуда на нафта од една страна и очекувањата за намалена побарувачка во услови на забавена економска активност од друга страна би продолжило да прави надолен притисок на цената на нафтата и во наредниот период.

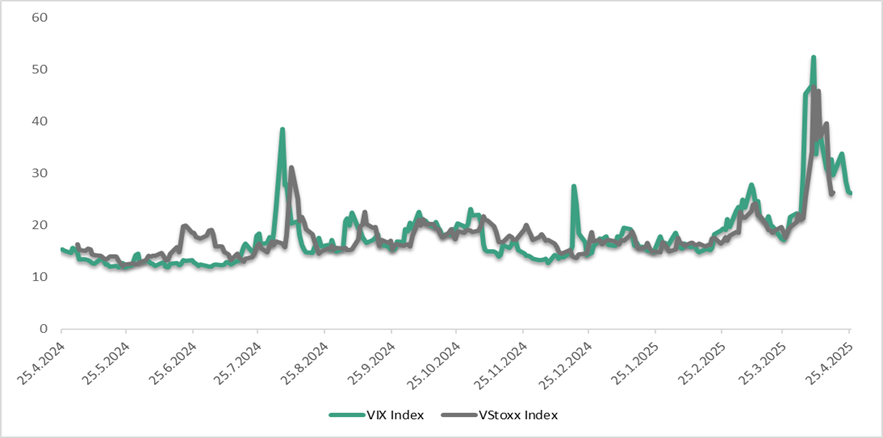

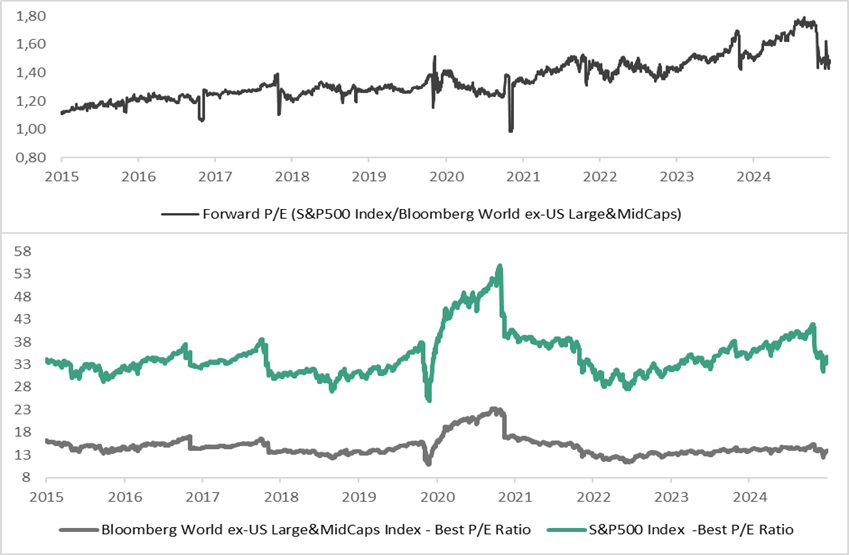

Дури и по значителните корекции на пазарите од почетокот на април, сепак вреднувањето на американскиот пазар на капитал се уште останува над историскиот просек, односно ризикот од дополнителни пазарни корекции се уште останува, особено во високо вреднуваните индустрии како технологија и комуникациски услуги. Приказ: S&P500 Equity Premium Over Rest of World Stocks

[1] Bloomberg Economics, April 2025

Извор: Bloomberg, 25.04.2025

Се уште релативно високите вреднувања во одредени пазарни сегменти на американскиот пазар на капитал упатуваат на зголемена претпазливост и селективност при алоцирањето на средствата. Се препорачува насочување кон позиции со релативно пониски вреднувања каде потенцијалот за дополнителни падови при нов бран на волатилност е помал. Иако Европа релативно има поатрактивни вреднувања, и во овој регион се препорачува селективност, со оглед на тоа што разгорувањето на трговската војна може значително да ги погоди голем број компании, предизвикувајќи компресирање на нивните маргини.

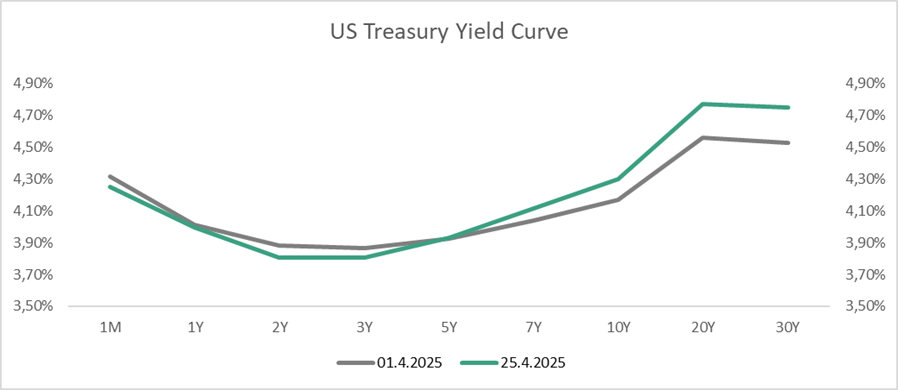

Зголемените очекувања за инфлација и зголемената недоверба во американската администрација се помеѓу факторите кои придонесоа за раст на приносите на американските обврзници. Дополнително, падот на американскиот долар и понатамошните неизвесности се аргументи за воздржување од инвестирање во американски државни хартии од вредност. Имено, во вакви околности, американските државни обврзници може да се покажат како несоодветен хеџ за ризиците кои произлегуваат од трговската војна. Од оваа перспектива европските обврзници се очекува да покажат поголема стабилност, иако влошување на одредени геополитички состојби на стариот континент може да предизвика дополнителна нестабилност и на европските обврзнички пазари.

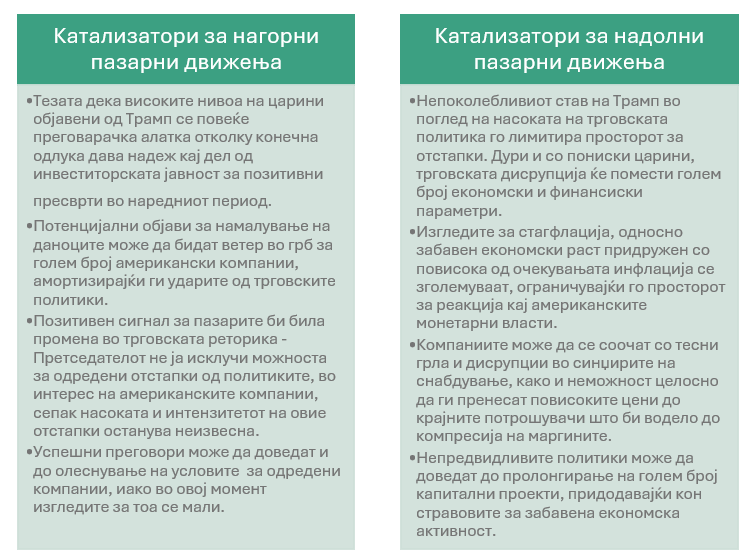

Што би предизвикало раст на пазарите во услови на затегнати трговски односи?

Деескалација во преговорите за царини и умереност во реториката, би го вратило оптимизмот кај инвеститорите за изнаоѓање решенија кои нема да бидат силен удар за голем број компании. Исто така, потенцијално монетарно олеснување и намалени трошоци за финансирање може да биде потенцијален катализатор за раст. Фискална поддршка или даночни олеснувања исто така би придонеле за зголемени очекувања за раст на профитите, кои би се рефлектирале во цените на акциите. Сепак ниедно од овие сценарија не изгледа дека би се реализирало веднаш. Очекувано е дека централната банка нема да брза и ќе го следи потенцијалниот ефект од царините врз инфлацијата пред да започне со прилагодување на каматните стапки. Од друга страна, за усогласување на буџетот со цел фискален стимул би биле потребни повеќе месеци.

Приказ: Катализатори за нагорни и надолни пазарни движења во наредниот период

Појасна слика за целосниот ефект врз пазарите на капитал би имало во втората половина од годината. Истекот на објавените 90-дена пауза на почетокот на месец јули може да значи обновена пазарна нестабилност или зголемен пазарен оптимизам. Дополнително, до август/септември се очекува да се финализираат најавените даночни олеснувања, кои би имале нагорен ефект врз профитните маргини на американските компании. Во овој период треба да биде усвоен и американскиот буџет, како и договорот за плафонот на долгот на САД, што би додало поголема предвидливост за насоката на американските политики.

Сава пензиско друштво, како долгорочен инвеститор, континуирано и внимателно ги следи состојбите на финансиските пазари, прилагодувајќи ги инвестиционите активности согласно очекувањата за идните пазарни движења.