Поводот за овој текст е што во изминатиот период се слушаат заложби, од некои срамежливо, а од некои јавни залагања за уривање на капитално финансираниот пензиски систем во рамките на вториот столб и на краток рок да го решат проблемот на недостигот на средства во државниот Фонд на ПИОСМ. Но, прашањето е што после тоа?

Во овој краток текст ќе направиме кратка споредба помеѓу пензиската реформа од 2003 година и земјоделско-иригационата реформа од доцните 40-ти и раните 50-ти години на минатиот век. Имено, во тоа време, поради променливост на издашноста на изворите на водите, се започнува процесот на изградба на акумулации во Северна Македонија, односно започнува изградбата на првите вештачки езера во Северна Македонија. Акумулацијата на вода во вештачките езера е наменета за наводнување и производство на храна и избегнување на периоди на суша, како и за производство на електрична енергија.

Од друга страна пак, поради променливост на издашноста на изворите во Фондот на ПИОСМ кој треба да го сфатиме како река која се полни од извор, односно од придонесите и кој се троши како пензија за тековните пензионери, Северна Македонија се одлучува да прави пензиска реформа по препорака и насоки од Светска банка. Како главна причина за правење на пензиска реформа со формирање на тростолбен пензиски систем и основање на приватни пензиски фондови се демографските промени во државата, односно стареењето на населението во државата и иселувањето од државата кое постојано одржува висока стапка.

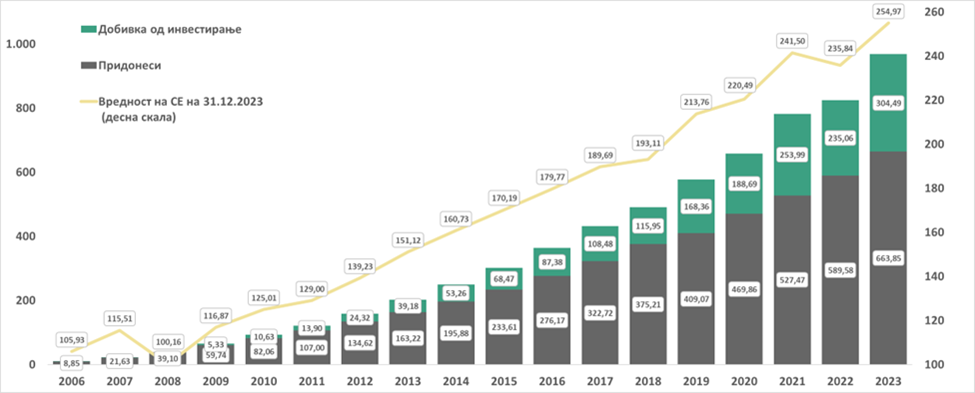

Демографските промени значат намалување на изворот на придонеси од плати во иднина. Слично на суша која доаѓа за капацитетот на водата, а таа вода служи за наводнување и производство на храна, реално е да се очекува “суша“ кај приливот на средства во Фондот за ПИОСМ кој треба да служи за исплата на пензии на тековните пензионери. Кога станало јасно дека доаѓа суша, а знаеме дека за реката на ПИОСМ доаѓа уште поголема суша, јасен бил заклучокот дека треба да се направат акумулации, односно вештачки езера во вид на пензиски фондови. Онака како што за да се превенира недостиг на вода, се направила брана која треба да ја акумулира водата за подоцна да се користи истата за наводнување на полињата, односно се пристапило кон изградба на акумулации, така и заради очекуваната “суша“ кај придонесите кои одат во Фондот за ПИОСМ, пристапено е кон формирање на приватните пензиски фондови каде се собираат пензиски заштеди и се гради акумулацијата која понатаму расте.

Вештачките езера се акумулација на вода наменета за наводнување и производство на храна, но приватните пензиски фондови се акумулација за чија намена можеме да кажеме дека е пандан на наводнување и производство на храна, но и за производство на струја, поради ефектот на капитализација на средствата и остварување на принос на тие средства. Преку реформираниот тростолбен пензиски систем, реката на ПИОСМ не може да пресуши бидејќи добар дел од товарот за наводнувањето, односно исплатата на пензии паѓа на приватните пензиски фондови. Ваквата поставеност на пензискиот систем во Северна Македонија ќе донесе видливи резултати кон ПИОСМ по започнувањето на редовната исплата на пензии од втор столб која се очекува да започне во периодот 2029-2031 година.

Храбра реформа, тешка за државата, со силен ефект на буџетот, исто како што биле високи трошоците за градењето на вештачките езера. Денес, децении подоцна сите ги чувствуваме ефектите од тие езера со континуиран дотур на свежа вода за пиење и вода за наводнување, до толку што тие ефекти ни станале толку нормални, очекувани што не ги ни забележуваме. Исто ќе биде и со реформираниот пензиски систем кога голем дел од пензионерите ќе бидат членови и на ПИОСМ и на вториот столб, кога самостојно, незабележливо ќе си функционира стабилен пензиски систем. Се друго што би се преземало би било креирање на директен товар на поединецот.

Што би се случило доколку државата одлучи да ја испразни акумулацијата и да ги национализира приватните пензиски фондови? Тогаш, на краток рок ќе имаме и наводнување и производство, и струја додека да се испразни езерото, но нема да имаме струја ниту на среден ниту на долг рок. За многу кратко време потоа, ќе останеме без наводнување, без производство и без струја во целост. Реката ќе тече, но не знаеме колку, па потоа ќе стане поточе, а на крајот на местото каде се наоѓало вештачкото езеро ќе имаме едно големо пресушено поле.

Приватните пензиски фондови каде што средствата во фондовите се лична сопственост на членовите се единствен начин за да одржиме солвентен пензиски систем и солвентен државен пензиски фонд (ПИОСМ) на долг рок, онака како што акумулацијата преку вештачки езера е единствен начин да го задржиме потребното ниво на вода за наводнување и производство на храна во државата.

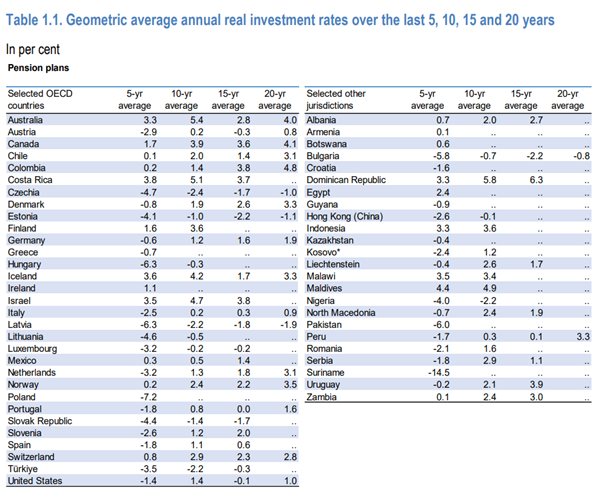

“Производството на струја“ односно остварувањето на принос може да се подобри преку соодветни законски измени по урнек на најдобрите пензиски системи во светот, каде на врвот се наоѓа холандскиот тростолбен систем.